今週、日本人ユーザーが最も検索されたFX会社まとめ[3月6日]

優良業者と悪徳業者の両方が含まれているため、選ぶ際には十分に注意してください。

简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

概要:米連邦準備制度理事会(FRB)の流動性指標に異変。SRF利用が急増、逆レポ残高が急減し、金融市場では再び資金不足懸念が浮上している。

米連邦準備制度理事会(FRB)が保有する銀行準備預金残高が3兆ドルを下回り、逆レポ取引制度(RRP)の利用残高が約4年ぶりの低水準に落ち込む中、金融システムには「資金余剰」から「逼迫」への転換を示すサインが浮上している。

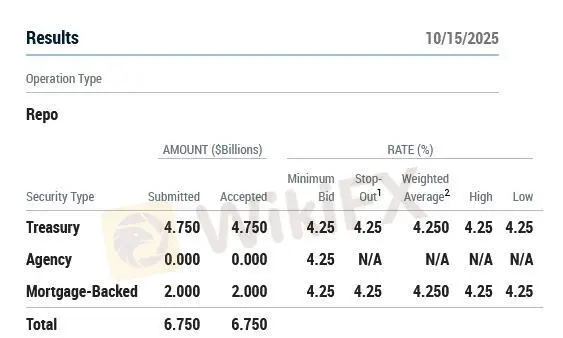

今週水曜日には、FRBの常設レポ取引制度(SRF)が突如として67億5,000万ドルと大規模に利用され、新型コロナウイルス流行後の非決算期としては最大規模を記録した。

短期金利指標である担保付き翌日物資金調達金利(SOFR)のスプレッド上昇と、米財務省による国債発行の増加が重なり、市場では次なる流動性危機への懸念が急速に高まっている。

ゴールドマン・サックスやバークレイズなど大手金融機関は、FRBの資産縮小(量的引き締め、QT)の終了時期を前倒しすると予測。さらに一部のアナリストは、FRBが「縮小停止」だけではなく、「流動性供給の再開」すなわち量的緩和(QE)の再導入を迫られる可能性を指摘している。

FRBが次回の利下げタイミングをまだ明示していないにもかかわらず、市場はすでに警戒音を鳴らし始めている。

今週水曜日、FRBが設ける常設レポ取引制度(SRF)が突如活発に利用され、単日の資金供給額は67億5,000万ドルに達した。今年第2四半期末以来の高水準であり、非決算期としてはパンデミック以降で最大規模となる。

専門家によれば、これは金融システム内での「流動性余剰」が急速に消えつつあることを意味する。銀行間での資金調達コスト上昇が顕在化し、近い将来に短期金融市場が機能不全に陥るリスクが指摘されている。

9月の米連邦公開市場委員会(FOMC)でFRBは利下げを決定したが、ジェローム・パウエル議長は今後の緩和ペースについて具体的なガイダンスを示さなかった。このため、市場では「タカ派的利下げ」と受け止められた。

しかし、それ以上に注目されたのは、FRBシステム内の銀行準備預金残高が初めて3兆ドルを下回ったことだ。多くのFRB関係者は、3兆ドルを「十分な流動性」と「逼迫状態」とを分ける分水嶺と見なしている。

この閾値を割り込むと、銀行の資金調達構造にストレスが生じ、レポ市場の機能が損なわれるおそれがある。

2019年9月のレポ市場危機はまさに、流動性の急激な引き上げによって発生したものであり、今回の状況はその再来を想起させる。

現在、利下げそのものでは市場の不安を鎮められない。市場参加者は「流動性逼迫」を示すより直接的なシグナルに注目しており、その代表がSOFR(担保付き翌日物資金調達金利)と有効フェデラルファンド金利(EFFR)の利差である。

この利差は近月わずかに拡大傾向にあるが、2019年危機時の極端な水準には達していない。ところが今週水曜の早朝、突如としてSRFが大規模に利用され、事実上の「資金需給の綻び」が露呈した。

SRFは本来、銀行が国債や政府機関債を担保に短期資金を調達できる「非常用流動性のセーフティネット」として設けられた仕組みである。通常時にはほとんど利用されないが、今回は非決算期にもかかわらず利用額が急増し、市場の資金余力が明確に低下していることを示している。

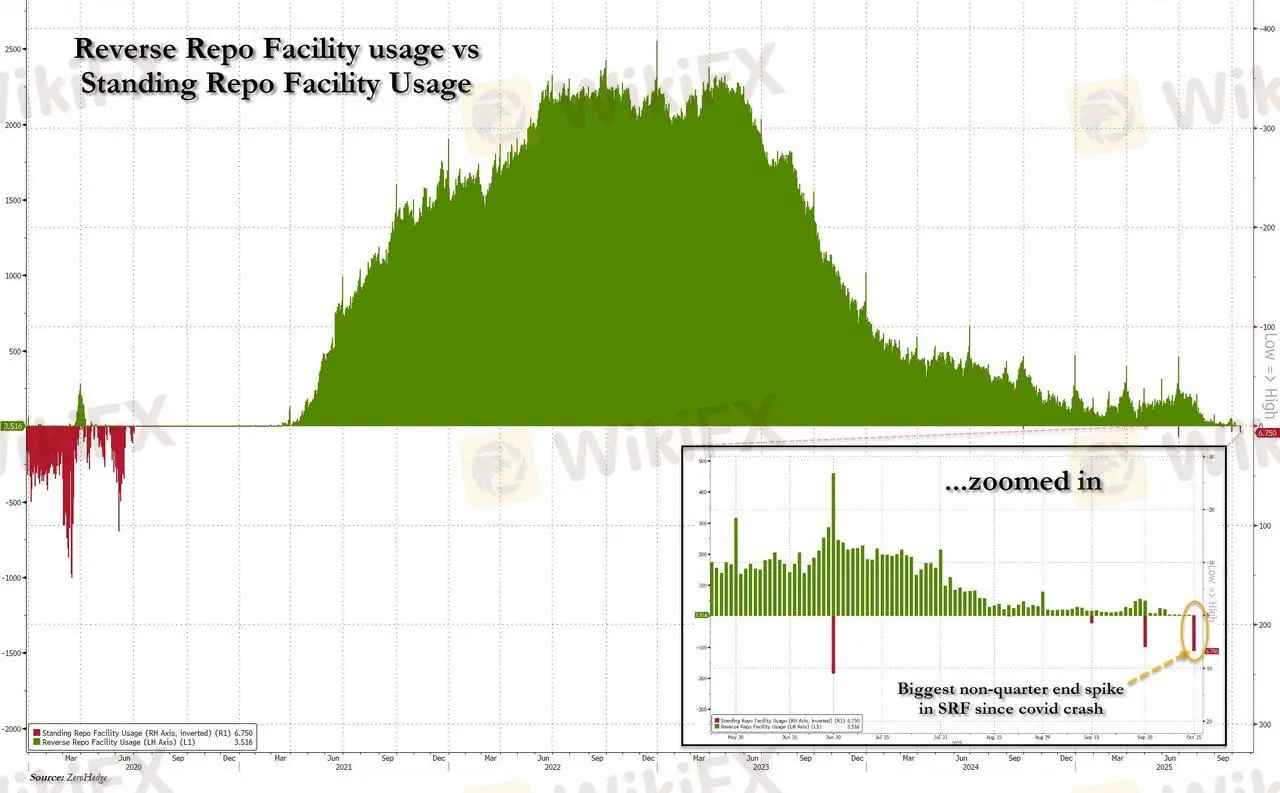

もう一つの重要なシグナルは、FRBが運用する「逆レポ取引制度(Reverse Repo Program、RRP)」の残高である。

この制度はパンデミック時に過剰流動性を一時的に吸収するため導入され、2022年末には残高が2兆5,000億ドルに達していた。

しかしその後は減少が続き、今週にはわずか350億ドルまで縮小。2021年4月以来の最低水準を記録した。

この減少は単なるテクニカルな動きではない。過去2年間、潤沢なRRP残高があったからこそ、米財務省は短期国債(T-Bills)を大量に発行しても市場に深刻な影響を与えなかった。だが、RRPという「資金の受け皿」が枯渇しつつある今、その負担が再び銀行や短期資金市場にのしかかっている。

このような市場の動揺を受け、FRB内部にも変化の兆しが見られる。

パウエル議長は今週火曜日、米国ビジネス経済学会(NABE)年次総会で、「今後数か月以内に、バランスシート縮小の停止点に近づく可能性がある」と発言した。

これを受けて、ゴールドマン・サックスは資産縮小終了時期を従来の2025年3月から2025年2月に前倒しすると予測。バークレイズはさらに踏み込み、2024年12月に縮小終了を発表し、翌年1月に実施する可能性を指摘している。

しかし、単に「縮表を止める」だけでは十分ではない。市場では「FRBは再び資金供給(リクイディティ・インジェクション)を再開せざるを得ない」との見方が広がっている。すなわち、量的緩和(QE)や大規模レポ供給といった積極的な流動性支援策の再稼働が視野に入りつつある。

FRBが運用する主要2制度——逆レポ(RRP)と常設レポ(SRF)——の動きは、流動性環境の変化を如実に示す。RRPは流動性が潤沢なときに膨らみ、SRFは不足時に利用される。

今回、両者の残高が同時に異常な方向へ動いたことは、金融市場の資金状態が「転換点」に差しかかったことを意味する。しかもこれは決算期特有の一時的現象ではない。

ブルームバーグの報道によると、水曜日のSRF初回オペで市場機関は合計67億5,000万ドルを借り入れた。背景には翌日物レポ金利の上昇があり、その取引レンジは年率4.30〜4.34%と、政策金利を上回った。これは短期的な資金不足が市場の自助努力では解消できない水準に達したことを示す。

さらに、SOFRから超過準備預金金利(IOER)を差し引いた利差(SOFR-ON RRPスプレッド)は4ベーシスポイント(0.04%)に拡大。非決算期としては異例の高さとなっている。

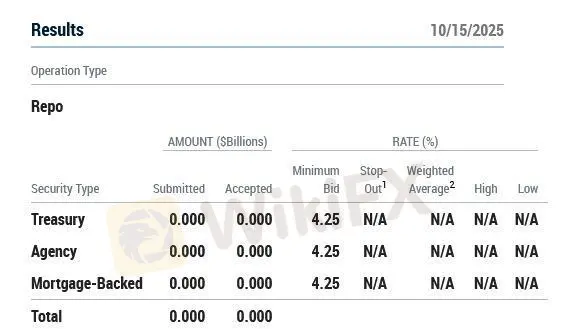

一方、同日午後に行われた第2回SRFオペ(午後1時30分〜1時45分)では応札がゼロとなり、一時的な安堵感が広がった。これにより、午前の資金需給逼迫は短期的な要因に過ぎなかったとの見方もある。

しかし、市場関係者は「本当に危機が去ったとは言い切れない」と警戒する。今後数日間、SRF利用額やSOFRスプレッドが再び拡大するようであれば、FRBが年内にも流動性供給策の再開を余儀なくされる可能性がある。

現在、すべての注目がSOFRの動向に集中している。もし翌日物金利と政策金利の利差がさらに拡大すれば、短期金融市場は「資金不足の悪循環」に陥る危険がある。その場合、FRBは次回FOMCを待たずに緊急対応を迫られるだろう。

WikiFXは世界中のFX業者の安全性と信頼性を評価し情報を提供する第三者機関で、FX業者の情報検索、規制機関の検索、金融ライセンスの検索、業者の安全性などを調べることができます。WikiFXを使えば、世界中の6万社以上のFX業者の安全性と信頼性を調べることができます。

→気になるFX会社を今すぐWikiFXで検索してみましょう!

【注意事項】

現在、SNSやマッチングアプリで知り合った人、SNSで誘われたLINEグループでFX投資に誘われる詐欺事件が多発しています。

もしも勧誘されたら、紹介されたFX業者をWikiFXで調べてください。

※設立1~2年のFX業者はデータやユーザーからの情報が少ないため、評価が高くても出金トラブルのリスクがありますので、投資の際はご注意ください。

免責事項:

このコンテンツの見解は筆者個人的な見解を示すものに過ぎず、当社の投資アドバイスではありません。当サイトは、記事情報の正確性、完全性、適時性を保証するものではなく、情報の使用または関連コンテンツにより生じた、いかなる損失に対しても責任は負いません。

優良業者と悪徳業者の両方が含まれているため、選ぶ際には十分に注意してください。

AI投資やアルゴリズム取引をうたう国際的な投資詐欺が世界各地で拡大しています。WikiFXの調査により、シンガポールのドメイン登録業者を利用した大規模な詐欺サイトネットワークの存在が確認されました。

海外FX業者を選ぶ前に必ず知っておくべき、中東金融ハブのルール。

中東屈指の金融ハブとして知られるドバイは、これまで高い治安水準と安定した法制度を背景に、世界中のCFD業者を引き寄せてきました。税制優遇や明確な規制環境も相まって、多くの海外ブローカーが拠点を構えています。